2023年8月28日财经先买后付, 投资周刊, 消费信贷

各大媒体这两三年都积极报道诸如“消费模式大转变的趋势”、“先买后付大趋势”、“什么是先买后付,是否应该使用”、“国行制定消费者信贷法令确保公平待遇”、“国行强化先买后付监督”等新闻,为的就是希望能警惕民众,避免跌入胡乱且冲动消费的漩涡,但似乎作用并不大。

小林申请了公积金特别提款,暂时结束被收债代理(DCA)激烈追债的日子,只需再多半年即可还清贷款,但一波未平一波又起,太太小兰疫情期间遭裁员迟迟找不到工作,之前先买后付(BNPL)消费现在也无力偿还,累积欠债5000令吉,让刚能喘口气的小林,再次头痛不已。

先买后付真的那么可怕?是否不碰为妙?若真的使用这项信贷工具又有何注意事项?

当消费变得容易且唾手可得,你是否能压得住那名为冲动的魔鬼?我们又该如何避免掉入冲动消费的陷阱?

各大媒体这两三年都积极报道诸如“消费模式大转变的趋势”、“先买后付大趋势”、“什么是先买后付,是否应该使用”、“国行制定消费者信贷法令确保公平待遇”、“国行强化先买后付监督”等新闻,为的就是希望能警惕民众,避免跌入胡乱且冲动消费的漩涡,但似乎作用并不大。

反而越来越多先买后付先甜后苦,及年轻人无力偿债财务陷困的事件层出不穷,再次引起人们热议,到底是真的钱不够用,还是无法克制理性消费惹的祸?

在理财师看来,先买后付和信用卡两者都一样,都具备让人过度消费的隐患,尤其对于还未具备良好理财观念的社会新鲜人,无疑是毒药。反之,若对理财已有一定认知,分得清“需要”和“想要”,则是有助财务规划的“良药”。

而在经济学家眼中,先买后付的模式并不符合借贷原则,也因为未有妥善限制先买后付的应用,就算低至1令吉的不耐久商品都能先买后付分期供款,从而造成频密使用并依赖这项信贷工具,久而久之打乱理财规划。

量力而行及按需购物的理性消费模式,道理人人都懂,实际操作却未必能够如此,因多数人存在的侥幸心态,总认为现在的所有消费,下个月领薪水时减少储蓄,就能还清这个月的额外消费,殊不知就是这样的心理,从此拉开冲动消费的帷幕。

先买后付 利息比信用卡更高

财福人生教育培训学院创始人兼首席讲师杨子佑告诉《投资致富》,先买后付的利息其实比信用卡还高,以电商Shopee的“SPayLater”为例,一个月的处理费1.5%,一年下来也是18%,这还没计入若有延迟还款的逾期费用。

“基本上,信用卡向来被视为最贵信贷产品,因一年利息高达18%,个人贷款的利息介于10至12%,而车贷及房贷平均在4至6.5%。”

拉曼大学商业与金融学院教授黄锦荣博士点出盲点,即先买后付其实并不符合借贷原则。

“一般上借贷都是倾向(使用)周期比较长,或是占收入较大比例的商品及大件用品,比如说房子或者大型电器。而先买后付本身的做法实则违反借贷的定义,即周期较短,且在收入的占比也低。”

杨子佑:BNPL和信用卡都具备让人过度消费的隐患。

迷思篇

●迷思1 先买后付碰不得?

曾试用过SPayLater的杨子佑披露,当初Shopee刚推出这项机制,还无需支付任何处理费或逾期还款费,就只是把花费分3个月摊还。

“这就是鼓励先拥有,钱慢慢才还的消费习惯,而当初的模式也的确帮助有需要的人暂渡难关,但也是需要懂得为下个月做财务规划。”

Shopee去年10月17日更新SPayLater的处理费,即对所有以先买后付方式的消费者,就算是下个月全额还款都会征收1.5%的处理费,而若是有任何逾期还款的情况,则消费者的SPayLater户头会被暂时冻结,直至偿还未还款项为止,后需支付10令吉作为逾期费以重新激活户头。

随着政策调整需征收1.5%的管理费后,杨子佑就没再使用SPayLater。

“虽然1.5%看似小钱,但每个月征收一笔,累积到最后却会成很大一笔。于消费者而言,如果真的有需要,别无选择下还是建议先考量真实利息为佳。”

以银行信用卡为例,若单笔消费逾500令吉,消费者可选择简易付款计划(EPP),有些银行也只是在第一个月的还款征收利息,而不是每个月都额外收费。

另一家电商平台Lazada早前也更新旗下先买后付服务LazPayLater的收费细节,举凡任何延迟还款,今年5月23日起都会被征收标准服务费1.5%。此前,选择延后1个月还款无需支付任何费用。

●●破除迷思:每月看似征收的费用不多,但积少成多也是一笔不小的钱,建议若有其他选择比如信用卡,可对比两项服务的收费,得出最划算的选择。

●迷思2 先买后付更方便?

先买后付和信用卡最大的分别,在于申请信用卡仍需符合基本需求,普遍需年满18岁并且有稳定工作,而先买后付并未限制使用人,故引起市场人士担忧,毕竟在没有审核使用人偿债能力的情况,还没有限制总消费数额,或成推高个人及家庭债务风险的源头。

根据国行设下的信用可申请指南,首次申请者年收入至少要有2万4000令吉,即每个月最低2000令吉,而银行在审批申请时也会要求收入证明,此外申请人还需附上雇主证明信,及其他相关文件。

不过,就算是同样类型的信用卡,但每间银行或有不同的需求,即可能A银行设下最低月薪标准是3000令吉,而B银行则参考国行指南,将申请信用卡的最低薪资要求设在2000令吉,申请人还需依自身需求及收入水平,慎选信用卡。

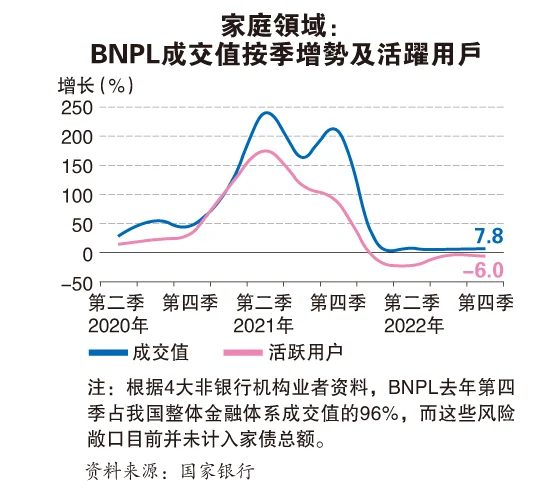

我们在上一篇提过,当债务管理失控,除了个人及家庭债务上升,对经济的冲击也不容小觑,虽然国家银行曾言明,源自先买后付的金融稳定风险有限,仅占整体家债的0.05%,但执行风险不容忽视。

为能将这些风险扼杀在摇篮中,国行除了关注非银行金融机构的操作,也规定银行及发展金融机构(DFI)等金融机构,以及电子货币发行商,必须遵守目前的负责任放贷标准,同时对新顾客展开更全面适用性及负担能力评估。国行也要求改善先买后付用户的所有相关费用和收费的披露,并针对逾期还款征收合理费用。

“鉴于先买后付的相关费用及收费欠缺透明度,尤其是在这个制度下实施的处理费及迟还款逾期费用,或也是让用户(消费者)不清楚自己真正需缴付的款项。”

●●破除迷思:初时的方便,怕最后反而成为财务危机的推手,无论如何理性消费合理规划支出才最稳妥。

●迷思3 先买后付门槛最低?

比起先买后付,信用卡在利息收费方面相对“有人情味”及灵活性,即持卡人可尝试和银行沟通争取调低利息,或也能选择零利息的分期付款。

杨子佑指出,先买后付的操作模式基本上和信用卡无异,但后者属于受监管的金融产品,银行都有设下基本申请标准,避免财务情况相对脆弱的群体,一不小心陷入债务危机。

“无论如何,过度消费都是不被鼓励的习惯,但若真有需要使用信用卡,建议可先在一众银行信用卡中比一比利息及处理费(复利及迟还款费用),精明使用信用卡的现金流,也能作为应急的紧急资金调动,前提是每个月必须清还本期应缴付账单金额(Statement Balance)。”

他提醒,还是有很多人并不清楚,每个月若只是偿还信用卡账单的最低付款(Minimum Payment)也是会有额外费用,所以使用信用卡一定要做好预算,尤其使用分期付款计划更要打算好。

“在消费前还是需要做好最基本的财务规划,即一定要有至少3到6个月的应急资金。”

●●破除迷思:低门槛不一定是好事,前提还是该如何妥善规划财务,否则先买未必能在下个月支付,面对的额外费用,反而还会加重财务负担。

No comments:

Post a Comment